Einblicke in die erste Version des „Verification of Payee“ Scheme-Regelwerk

04 / 04 / 2024

Die Verifizierung des Zahlungsempfängers (VoP) ist ein wesentlicher Bestandteil der neuen Verordnung - Instant Payment Regulation (IPR). Dieser Teil der verbindlichen Verordnung soll vor allem neuen Betrugsmustern entgegenwirken, die sich die unmittelbare und unwiderrufliche Ausführung von SEPA-Sofortüberweisungen zunutze machen. Dieser neue VoP-Dienst ermöglicht es dem Zahler, sowohl die Kontonummer (IBAN) als auch den Namen des Zahlungsempfängers zu überprüfen, bevor er eine Überweisung ausführt.

Neben der Betrugsprävention soll die Einführung des VoP-Services auch die Benutzerzufriedenheit und das Kundenvertrauen in kontobasierte Zahlungen mittels SEPA-Überweisungen erhöhen, indem eine sofortige Rückmeldung über die Richtigkeit der eingegebenen Zahlungsdaten geben wird.

Um Zahlungsdienstleister (PSPs) bei der Erfüllung ihrer Verpflichtungen gemäß der Verordnung zu unterstützen, hat das European Payment Council (EPC) ein neues Regelwerk für das VoP-Scheme veröffentlicht. Dieses Regelwerk definiert Regeln, Pflichten, Rechte und Standards für die Überprüfung der IBAN des Zahlungsempfängers und unterstützt die notwendige Interoperabilität. Zusätzlich hat das EPC auch erste Empfehlungen für die Namensprüfung (Name Matching) veröffentlicht.

Nachfolgend die wichtigsten Themen aus der ersten Version des Regelwerks:

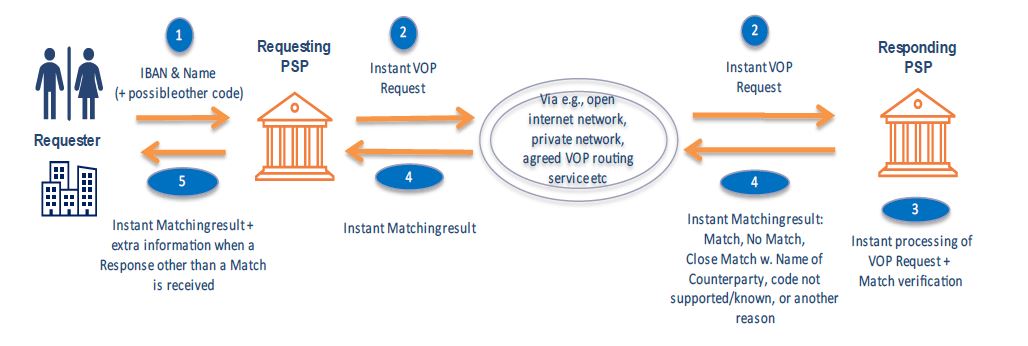

1) Ablauf und Akteure in dem neuen Scheme:

In den VoP-Prozessen sind folgende Akteure involviert:

- Requester (Zahlungspflichtiger)

- Requesting PSP (Zahlender PSP)

- Responding PSP (Zahlungsempfänger PSP)

- Payment Counterparty (Zahlungsempfänger)

Source: actors of the scheme in the EPC VoP Rulebook.

Zusätzlich führt das Scheme zwei neue Rollen ein:

Routing- und Verifizierungsmechanismen (RVMs), die die anfordernden PSPs bei komplexen Routing-Aufgaben und antwortende PSPs bei der Aufgabe des Namensabgleichs unterstützen.

Verzeichnisdienstanbieter, die alle erforderlichen betrieblichen Daten der Scheme-Teilnehmer speichern und pflegen, um die notwendige Interoperabilität zu ermöglichen.

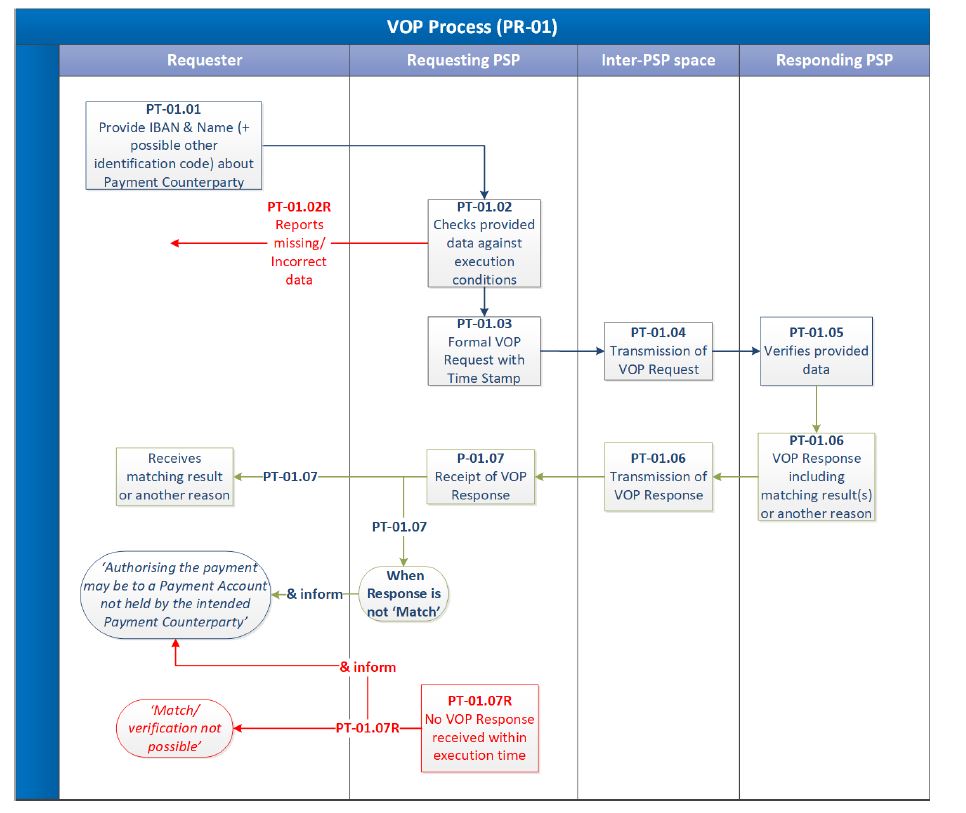

2) VoP-Prozess und Datensatz

Das Regelwerk beschreibt detailliert die Prozesse zur Verifizierung des Zahlungsempfängers und definiert die Vorgänge, für die der PSP die Dienste eines RVM in Anspruch nehmen kann. Es ist wichtig zu beachten, dass selbst bei der Nutzung eines RVM die im Scheme definierten Verantwortlichkeiten und Haftungen beim PSP verbleiben.

Source: VoP process in the EPC VoP Rulebook.

Neben der Beschreibung der verschiedenen Prozessschritte definiert das Regelwerk auch die technischen Anforderungen an die Datensätze einschließlich der Attribute und Regeln.

3) Ergebnisse des Zahlungsempfänger-Namensabgleichs

Das Regelwerk beinhaltet eine detaillierte Beschreibung der drei möglichen Antworten auf eine VoP-Anfrage zur Überprüfung des Kontoinhabernamens oder eines anderen Identifikationscodes: Match, No-Match und Close-Match. Darüber hinaus definiert es die Szenarien für den Fall, dass eine Anfrage sowohl den Namen als auch eines Identifikationscode (z.B. die Steuernummer) des Zahlungsempfängers enthält.

Außerdem enthält das Regelwerk einen ersten Entwurf von Empfehlungen für das Name Matching . Neben der Beschreibung konkreter Szenarien für das Close-Matching und die Kombination von IBAN und Identifikationscode enthält es auch konkrete Vorschläge für die notwendige Bereinigung der Kontoinhaberdaten bei den Empfängerbanken. Diese Empfehlungen sind als erste Anforderungen zu verstehen und werden durch einen geeigneten Governance-Prozess unter der Leitung des EPC ergänzt.

4) Maximale Ausführungszeit

Um eine zeitnahe und korrekte Verarbeitung von VOP-Anfragen und -Antworten zu gewährleisten, definiert das Scheme eine maximale VoP-Ausführungszeit für eine Anfrage von drei Sekunden. Gemessen wird die Zeit vom Absenden der Anfrage durch die zahlende Bank bis zum Empfang der Antwort mit dem Ergebnis des Abgleichs. Natürlich sollte die durchschnittliche Antwortzeit nicht mehr als eine Sekunde betragen.

Um die Einhaltung dieser Anforderung zu überprüfen, muss der anfragende PSP den Zeitstempel des Versands in der VoP-Anforderungsnachricht speichern. Nach Erhalt der VoP-Antwort muss der anfordernde PSP den Anforderer unverzüglich über das Ergebnis oder die Gründe für das Scheitern informieren. Auch wenn innerhalb der maximalen Ausführungszeit keine Antwort eingeht, muss der Zahlende PSP den Zahlungspflichtigen entsprechend informieren.

Teilnahme am Scheme und die Pflichten

Nur zugelassene Zahlungsverkehrsdienstleister können Mitglied des VoP-Scheme werden. Die Teilnahme am VoP-Scheme ist optional, d.h. ein PSP muss sich beim EPC bewerben, um Mitglied zu werden. Darüber hinaus definiert es eine Liste konkreter Verpflichtungen (technisch, organisatorisch, sicherheitstechnisch und rechtlich) sowohl für den zahlenden PSP als auch für zahlungsempfangenden PSPs.

Mit der Veröffentlichung dieser ersten Version des VoP Scheme Rulebook hat der EPC offiziell seine öffentliche Konsultation gestartet, die bis zum 19. Mai 2024 dauern wird. Jeder interessierte Stakeholder ist eingeladen, seinen Beitrag zum Regelwerk und zu den Empfehlungen für den Matching-Prozess im Rahmen des VoP-Regelwerks zu leisten, indem er dem beschriebenen EPC-Feedback-Prozess folgt:

Erfahren Sie mehr über Instant Payments und Verification of Payee. Entdecken Sie alle unsere Lösungen für Finanzinstitute.

Henrik Hodam

-

-

-

Unlocking the potential of the Commercial Cards Markets

Learn more -

Wie BNP Paribas den Lastschriftbetrug bekämpft

-

-

Worldline: Cloudbasierte Lösung ermöglicht GarantiBBVA International die Einhaltung der Instant Payment-Regulation

Learn more -

Sibos 2024: Gemeinsam die Zukunft des Zahlungsverkehrs neu gestalten