Acquisti online senza soft decline I Blog

30 / 11 / 2021

Nel tuo negozio online, ti sei mai imbattuto nel problema delle transazioni con carta che vengono rifiutate? Una delle principali sfide degli esercenti che desiderano rendere la loro attività online conforme alla PSD2 è legata alle cosiddette soft decline. I nostri consigli su come rilevare ed evitare le soft decline.

Perché si verificano i soft decline e come evitarli?

Nel tuo negozio online, ti sei mai imbattuto nel problema delle transazioni con carta che vengono rifiutate? Una delle maggiori sfide che gli esercenti devono affrontare nel rendere la loro attività online conforme alla PSD2 è legata alle cosiddette soft decline. Una soft decline si verifica quando l'emittente della carta si accorge che l'autorizzazione non soddisfa i requisiti della PSD2 per quanto concerne la richiesta di autenticazione del pagamento con meccanismi di Strong Customer Authentication (SCA).

I soft decline interessano principalmente gli esercenti che non si avvalgono di integrazione standard (pagina pagamenti Saferpay) o gli esercenti che semplicemente non dispongono ancora di un contratto 3-D Secure.

Scopri in questo articolo del blog come si verificano i soft decline, perché è richiesto ai tuoi clienti di autenticarsi e come evitare i soft decline.

Promemoria: Non tutte le transazioni richiedono la SCA. Di seguito si riporta un breve riepilogo dei casi in cui le autorizzazioni SCA non sono necessarie:

- Il pagamento viene eseguito a mezzo posta/ordine telefonico (MOTO), per esempio in un call center.

- Il pagamento viene eseguito dall'esercente senza il coinvolgimento del consumatore - le cosiddette MIT (“merchant initiated transactions” o “transazioni avviate dal commerciante”), ad esempio le normali tariffe di abbonamento o le tariffe pay-per-use.

- L'esercente si assume la responsabilità in caso di frode richiedendo all'emittente della carta di esentare il pagamento dalla SCA, ad esempio valutando individualmente il rischio del pagamento implementando un processo di valutazione del rischio delineato dalla PSD2.

Quando non si applica nessuno dei casi sopraindicati - specialmente quando gli esercenti non sono disposti ad assumersi la responsabilità per frode - il pagamento deve essere autenticato dal cliente.

L'autenticazione semplificata non può sostituire completamente la SCA

Un potente strumento per aumentare la conversione è la cosiddetta autenticazione semplificata. Questa consente agli emittenti di carte di valutare il rischio del pagamento analizzando i dettagli del pagamento e del browser Web e confrontandoli con i dati registrati nelle loro vaste banche dati delle transazioni. Se il rischio è accettabile, possono permettere all'esercente di evitare la SCA. Tutti i dati utilizzati dall'emittente della carta per valutare il rischio vengono trasmessi senza coinvolgere il consumatore semplificando pertanto il processo di acquisto. E non è tutto: l'emittente della carta si assume la responsabilità in caso di frode.

Mentre questo è ottimo per migliorare il tasso di conversione dei pagamenti, non è adatto per disporre pagamenti sistematici o ricorrenti. La PSD2 richiede che quando si dispongono pagamenti sistematici, cioè quando si emette un pagamento per la prima volta, quest'ultimo debba essere sottoposto ad una SCA completa. Un'autenticazione semplificata non è sufficiente, perché il titolare della carta deve esplicitamente concedere all'esercente la possibilità di addebitargli l'importo nei casi di successivi pagamenti ricorrenti.

Consigli e suggerimenti: evitare i soft decline

Consigliamo agli esercenti di verificare la loro integrazione e attenersi a questi principi per evitare i soft decline:

Scoprire se si è interessati dai soft decline

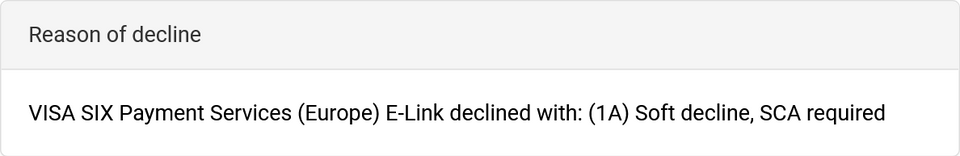

L’acquirer di Carte indica un soft decline con il codice di risposta dedicato "1A". Tale codice di risposta può essere visualizzato nel giornale delle transazioni non andate a buon fine nel Backoffice Saferpay.

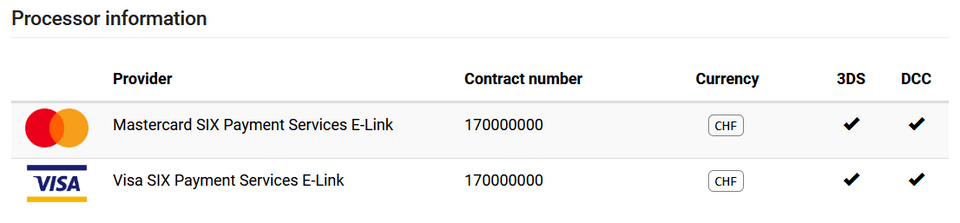

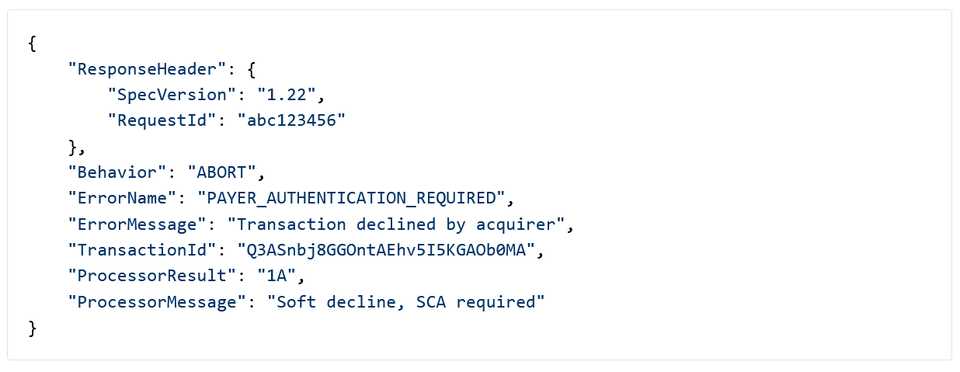

Se si utilizza l'API JSON per integrare Saferpay nell'applicazione, si riceverà il valore ErrorName dedicato "PAYER_AUTHENTICATION_REQUIRED". Una risposta di errore API JSON che indica un soft decline si presenta così:

Non è presente alcun segno di spunta? Contatta il nostro servizio clientela o il tuo account manager per assisterti nell'attivazione del protocollo 3DS.

Cosa fare se si verificano ancora soft decline?

In questo caso devi creare un nuovo pagamento, ma questa volta assicurati di applicare la SCA. Ti invitiamo a seguire le istruzioni contenute nella nostra Guida di integrazione su come applicare le autorizzazioni SCA

Applicare le autorizzazioni SCA nel disporre pagamenti ricorrenti

Poiché i pagamenti ricorrenti devono essere disposti tramite una SCA completa, assicurati di applicare l'autenticazione in questi frangenti:

- Creazione di un alias Secure Card Data (SCD) che sarà utilizzato per futuri pagamenti successivi. Gli alias SCD possono essere creati solo registrando una carta o contestualmente al pagamento di un cliente. In entrambi i casi è necessaria la SCA completa per creare transazioni successive disposte dall'esercente conformi alla PSD2. Come sottolineato in precedenza, un'autenticazione semplificata non è sufficiente. Quindi, per assicurarsi che venga eseguita la SCA completa, è necessario applicarla esplicitamente. Consulta la nostra Guida di integrazione per ulteriori dettagli.

- Disporre un pagamento ricorrente sulla base di un calendario fisso (ad es. canoni di abbonamento). Il pagamento iniziale deve essere pienamente autenticato al fine di creare transazioni ricorrenti successive conformi alla PSD2. Il pagamento deve inoltre essere autenticato esplicitamente come per le registrazioni di carte alias. Consulta la nostra Guida di integrazione per ulteriori dettagli.

Cosa fare se si verificano ancora soft decline ?

In questo caso consigliamo di lasciare che il cliente disponga nuovamente il pagamento ricorrente con SCA completa. Ciò significa che il cliente dovrà registrare nuovamente la carta o eseguire nuovamente il pagamento ricorrente applicando la SCA.

Assicurarsi di richiedere un'eccezione nell’evitare l'autenticazione

Quando si invia il cliente al pagamento durante un processo di acquisto è necessario eseguire l'autenticazione. Tuttavia, quando gli esercenti sono disposti ad assumersi la responsabilità in caso di frode a favore di una migliore esperienza dell'utente e di un più alto tasso di conversione degli ordini, possono richiedere un'esenzione per l'autenticazione a determinate condizioni. È importante sottolineare che gli esercenti devono disporre di un'approvazione da parte di chi consente l’acquisizione della carta prima di richiedere esenzioni, in quanto queste ultime potrebbero avere un impatto sul livello di frode dell'esercente secondo quanto determinato dall’acquirer delle Carte.

È fondamentale non limitarsi ad evitare l'autenticazione ma richiedere esplicitamente un'esenzione. Altrimenti l'autorizzazione sarà rifiutata con un soft decline.

Cosa fare se si verificano ancora soft decline ?

In questo caso, si dovrà generare un nuovo pagamento e farlo autenticare dal cliente, per esempio usando l'interfaccia della pagina di pagamento API JSON

Conclusione

La corretta gestione dei soft decline può essere impegnativa. Tuttavia, il protocollo 3-D Secure 2 offre nuovi fantastici modi per trovare il giusto equilibrio tra il rischio di frode e una conversione più elevata e dispone di un'esperienza utente migliorata rispetto al suo predecessore, il che fa sì che valga la pena compiere qualche sforzo in più.

Feedback

Hai trovato interessante questo articolo del blog? Queste informazioni ti hanno aiutato a riconoscere e scongiurare delle frodi? Hai qualcosa da aggiungere? Facci sapere. Per ottimizzare Saferpay ed adeguarlo ancora meglio alle tue necessità di esercente, sviluppatore e utente finale, gradiremmo ricevere un tuo feedback. Sappiamo quanto sia prezioso il tuo tempo e proprio per questo ti saremo ancora più grati se ci invierai un riscontro in merito. Saremo lieti di ricevere un tuo messaggio!

Invia Feedback Apri una nuova scheda