La transformation du secteur bancaire via l’Open Banking

01 / 09 / 2019

L’Open Banking est amené à profondément bouleverser le paysage bancaire et les services financiers. Cette transformation progressive de l’industrie s’accélère depuis quelques années, notamment grâce à trois facteurs :

- L’adoption de nouvelles réglementations ayant pour but de promouvoir l’innovation et la protection du consommateur, notamment avec la DSP2 et le RGPD.

- La concurrence acharnée dans le secteur bancaire, en particulier avec l’arrivée de néo-banques et de Fintechs - qui ont déjà séduits des millions d’utilisateurs et continuent d’en attirer de nouveaux grâce à leur approche innovante et centrée sur le client.

- L’évolution des besoins des utilisateurs finaux, attendant toujours plus de services temps réel et personnalisés de la part des banques.

Le mouvement de l’Open Banking est né en Europe suite à l’adoption de la nouvelle version de la Directive européenne relative aux Services de Paiements (DSP2), entrée en vigueur en janvier 2018. Si cette réglementation se focalise sur l’ouverture de services autour de la consultation de comptes et d’initiation de paiements, nous remarquons que plusieurs établissements ont d’ores et déjà commencé à expérimenter l’ouverture d’APIs supplémentaires, au-delà du scope réglementaire, en offrant par exemple l’accès aux cartes et prêts souscrits par les clients ou la localisation des agences et distributeurs de leurs réseaux. Selon certains analystes, plus de deux tiers des dirigeants de banques européennes considèrent l’Open Banking comme une opportunité plutôt qu’une menace (contre 63% en Asie et 60% en Amérique du Nord). Toutefois, environ 40% de ces APIs étaient disponibles en production en 2018, alors que le reste n’était disponible qu’en version beta. Bien que de nombreux défis soient encore à relever, nous devrions observer une accélération à l’échelle mondiale de l’adoption du mouvement de l’Open Banking dans les années à venir, principalement grâce aux apprentissages tirés de l’expérience européenne de la DSP2.

Comme évoqué précédemment, le mouvement Open Banking tire également son origine du changement de comportement des consommateurs, lié à la digitalisation massive de toutes les industries. Aujourd’hui, plus de 5 milliards de personnes possèdent un téléphone portable et le taux de pénétration devrait atteindre les 71% de la population mondiale d’ici 2025. Dans ce contexte, les consommateurs connectés interagissent de plus en plus avec des services digitaux et s’attendent à profiter d’un panel de services toujours plus large dans tous les domaines : l’éducation, la santé, le commerce et évidemment la finance. Pour répondre à cette tendance, tout en encourageant l’innovation via l’ouverture des ressources bancaires aux Fintechs et autres fournisseurs tiers, l’Open Banking tend à apporter plus de protection et de sécurité aux utilisateurs tout en leur donnant le moyen de mieux contrôler leurs données. Pour ce faire, la clé d’un Open Banking réussi sera la gestion claire du consentement des utilisateurs finaux.

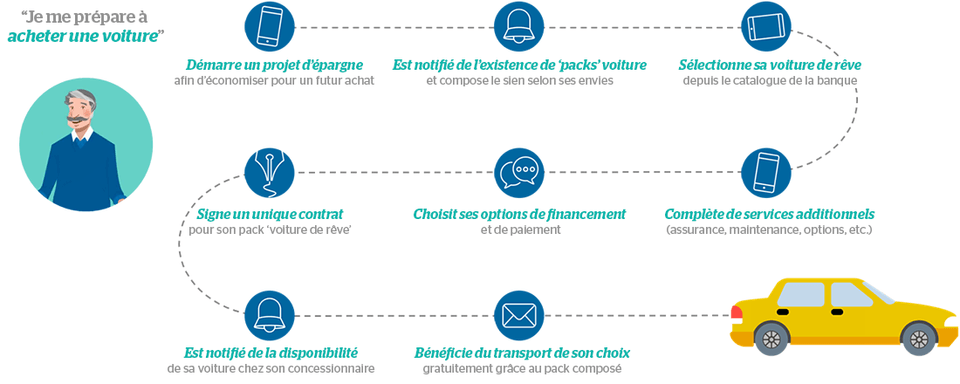

Un des avantages principaux pour les consommateurs sera l’accès à des parcours client de bout-en–bout dans lesquels vérification d’identité, paiement, souscription à un prêt ou encore conversion de devises seront intégrés dans une expérience sans couture, voire même transparente. Acheter un bien comme une voiture deviendra plus simple, lorsque par exemple, le client se verra proposer de souscrire directement à un prêt ou d’accéder à toutes sortes d’options de financement (ex. en intégrant le prêt entre particuliers) depuis le site internet des constructeurs automobiles, et de compléter son achat par une assurance ou un contrat de maintenance. Pour les petites et moyennes entreprises, et en tant que trésorier, le cauchemar de la gestion de dizaines de comptes détenus dans différentes banques disparaitra grâce à une vision agrégée des finances, rendant plus simple et efficace la gestion de la trésorerie et l’optimisation des investissements.

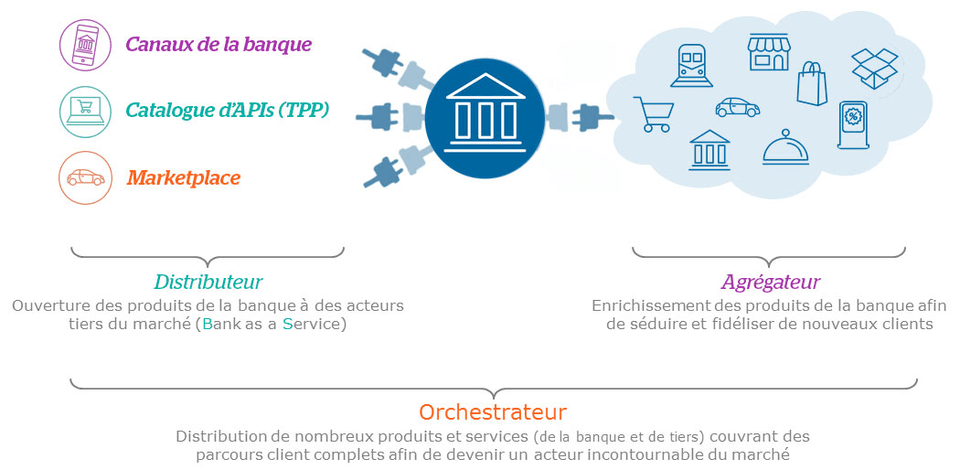

Ces profonds changements nécessitent que les banques exploitent intelligemment leurs données et services existants, et les combinent à ceux délivrés par les fournisseurs tiers. Ainsi, l’ultra-connectivité est un sujet clé qui requière que les banques développent l’APIfication de leurs systèmes en considérant de nouveaux modèles et de nouvelles sources de revenus :

- En se positionnant comme « distributeurs », c’est-à-dire en ouvrant leurs produits et services selon un modèle « Bank as a Service ».

- En se positionnant comme « agrégateurs », c’est-à-dire en enrichissant leurs produits et services traditionnels grâce à ceux de fournisseurs tiers.

- En se positionnant comme « orchestrateurs », c’est-à-dire en proposant des services (de la banque ou de tiers) enrichis, couvrant des parcours client de A à Z, afin de conserver une bonne relation avec leurs consommateurs finaux.

Cette ultra-connectivité est également bénéfique pour les fournisseurs de services tiers (TPPs). En effet, l’Open Banking représente pour eux l’opportunité de développer leur business, que ce soit en utilisant des données et APIs ouvertes par les institutions financières, ou en s’alliant à des banques pour apporter de la valeur ajoutée aux utilisateurs finaux. Les TPPs sont néanmoins confrontés à deux obstacles principaux :

- Le premier est la fragmentation des APIs ouvertes par les institutions financières. Malgré plusieurs signaux de convergence, de multiples initiatives de standardisation européennes (le framework NextGenPSD2 publié par le Berlin Group, Open Banking UK, STET…) entraînent la réalisation d’efforts complémentaires de la part des TPPs pour prendre en compte ces différences. A l’échelle mondiale, le risque de fragmentation est d’autant plus élevé, et l’émergence de nouvelles initiatives locales complexifie la tâche des TPPs pour s’adresser à toutes les banques.

- Le second obstacle est la confiance des consommateurs. L’adoption de nouveaux services par les utilisateurs finaux nécessitera une gestion exemplaire des données et de leurs consentements par les TPPs. Ils devront faire preuve de transparence en cas de problèmes de sécurité, et devront implémenter des solutions robustes pour pallier aux potentielles fraudes.

De manière plus générale, l’Open Banking présente trois grands défis. Premièrement, les interfaces (APIs) doivent être standardisées autant que possible afin de permettre des interactions fluides entre les banques et les TPPs. En outre, il faut prioriser la sécurité de tout l’écosystème, en alliant authentification forte du client (SCA) et la mise en place de mécanismes efficaces contre la fraude. Enfin, tous les acteurs de l’ecosystème devront également intégrer une gestion des plaintes et réclamations commune et cohérente.

Pour relever ces nombreux défis, les banques devront être en capacité d’ouvrir leurs services historiques grâce aux plateformes numériques. Cela passera par l’exposition d’APIs en ligne avec des standards, la bonne gestion du cycle de vie de ces APIs, le développement et le support d’une communauté de TPPs et de développeurs et enfin, le suivi des usages de ces APIs, y compris la dimension de facturation des TPPs.

Aujourd’hui, Worldline soutient plus de 25 banques et institutions financières sur le sujet de conformité à la DSP2 (dans cinq pays), et propose également une solution complète permettant aux TPPs de se connecter facilement aux banques européennes – en plus de solutions d’authentification client forte et de lutte contre la fraude. Notre participation à de nombreux groupes de standardisation (European Payment Council, NextGenPSD2 par le Berlin Group, STET, SWIFT…) témoigne également de l’interêt porté par Worldline, avec les autres acteurs clé du marché dans l’effort de coordination nécessaire pour favoriser l’adoption de ce mouvement et promouvoir l’innovation.

Au-delà de la conformité DSP2, et afin d'assister nos clients dans leurs stratégies Open Banking, Worldline propose une plateforme Digital Banking comprenant toutes les fonctionnalités permettant aux banques de concevoir leurs APIs et d'intégrer facilement des partenaires dans leurs nouveaux business models grâce à un puissant moteur de monétisation. La plateforme comprend notamment un portail développeur, jouant un rôle clé dans la gestion de la communauté TPPs (documentation API, forum, FAQ, etc.), ainsi qu’un moteur de facturation permettant de générer automatiquement des factures basées sur la consommation des APIs par les TPPs.